終身保険の特徴・メリット・デメリットとは

最終更新日: 2024年11月07日

終身保険とは

終身保険のメリット

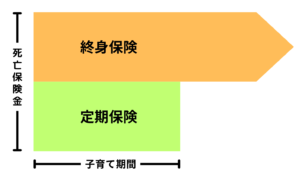

保障が一生涯続くため確実に保険金をのこせる

終身保険は保険期間が一生涯のため、確実に保険金をのこすことができます。被保険者が何歳で亡くなっても、保険金受取人は保険会社から死亡保険金を受け取ることができます。そのため、「自身が死亡した際には、保険金受取人に所定のお金を残してあげたい」という目的をほぼ確実に達成することができる安心感を得ることができます。

遺族は葬儀費用や遺品整理、相続税等、経済的な支出が伴ってしまうかもしれません。その際、死亡保険金受取人である遺族の経済的負担等を軽くできるのが、終身保険の大きな役割だといえます。

保険金を指定した人にのこせる

死亡保険金受取人をあらかじめ指定できますので、将来誰がどれだけ受取るのかを決めておくことができます。

解約返戻金がある

終身保険には、解約返戻金があります。中途解約した場合、契約からの経過期間に応じた解約返戻金を受け取れます。使い道は自由なため子どもの教育費や老後資金等、目的に合わせて活用できます。

ただし解約時期によっては、払込保険料総額を下回る可能性があります。しかし保険料の払い込みが完了した後は、解約返戻金額が払込保険料総額を上回ることもあります。解約返戻率は、終身保険の種類、加入時の予定利率や年齢、保険料の払込期間や払込方法、解約時期などによって異なります。そのため、解約返戻金の額が払込保険料総額を上回るかどうかなどは一概に断定できません。加入を検討する際には、設計書などで、解約返戻金額や解約返戻率を確認しましょう。

万が一に備えながら将来に向けた貯蓄や資産形成ができるため、安心感が得られるでしょう。

保険料が変わらない

一般的に定期保険は満期時に更新を行うたび、保険料が上がります。一方、終身保険には更新がないため、加入時の保険料が途中で上がることはありません。なお、保険料の払込期間は、死亡するまで保険料を払い続ける「終身払」のほか、一定期間や一定年齢まで保険料を払い込む「有期払(短期払)」払い込みが1回の「一時払」があります。

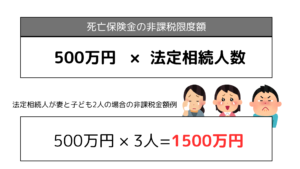

税負担軽減、相続対策になる

終身保険のデメリット

保険料が割高

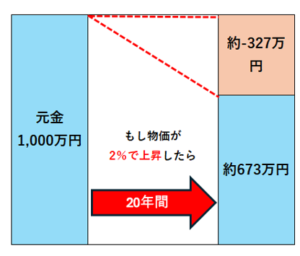

インフレに弱い

早期で解約すると、解約返戻金額が払込保険料の総額を大きく下回ることも

終身保険の保険料の払い込み期間中に保険を解約すると、通常、解約返戻金額はそれまでに払い込んだ保険料の総額を下回ります。特に、契約から間もない早期に解約すると、大きく下回ることもあるため、注意が必要です。

早期で解約することのないよう、将来の収支をしっかりと確認して加入しましょう。

見直しが難しい

どんな人にオススメ

ライフプランがある程度見えていて、長期的な資金計画を立てられる人

終身保険は基本的に長期間にわたっての保障を確保し続けることを目的とする保険です。したがって、保険料が家計を圧迫するなどを理由に途中で解約することのないよう、この先の人生で大きな出費が出る時期でも、ある程度収支に余裕がある人が向いています。

無駄遣いが多く、家計管理や貯蓄をすることが苦手な人

計画的に家計管理や貯蓄をすることが苦手な方やついつい無駄遣いしてしまう方などは、口座やクレジットカードから自動的にお金を保険料として払い込む生命保険の活用が向いています。終身保険は長期間にわたって払い込み続けることで、より資産性を高め、遺族に残すことができるので、計画的に長く続けることが大切です。

死後のお金の心配を減らしたい人

終身保険の最大のメリットは一生涯の保障があることです。したがって、死亡後に葬儀費用、遺族の生活費、相続対策資金などを、自身が決めた相手に確実に残したい方に向いています。多額の死亡保険金を特定の相続人だけが受け取る場合には否認されるケースもありますが、原則、死亡保険金は受取人固有の財産となるため、保険金の受取人が受け取った保険金が、法的に他の相続人に渡ることはありません。保険金を受け取る人に「想い」と「お金」を残すことができる最適の方法です。

まとめ

貯金が十分にある場合は、終身保険に加入する必要性が低いかもしれません。終身保険は、死亡などの万一の事態に備えるための保険であり、万が一の事態に対応できる預貯金やその他の資産があれば保険は不要です。

例えば、万が一の際に家族が安心して生活するために必要なお金が5000万円の場合、すでに5,000万円以上の資産があるならわざわざ加入する必要性は低いと言えます。

ただし、資産が十分にある方は相続税の負担軽減対策や、お金に名前をつけて残したいという場合は終身保険への加入をおすすめできます。

メリットやデメリットを理解したうえで、目的に応じて終身保険の活用を検討してみてください。

終身保険が自分に合っているか知りたい、終身保険についてもっと詳しく知りたい場合は、私たちほけんのアンマーにご相談ください。

大切なお金の使い道が、皆さまの人生にとって最良の選択となることを願っています。

▼ここまで読んでいただきありがとうございます😊▼

ほけんのアンマーでは、皆さまのさまざまなお悩みやご相談を承っています

- 保険の見直しや保険に関するお悩みのご相談

- 家計の見直しや将来のライフプランに関するご相談

- その他ブログで紹介した内容についてのご質問など

ぜひお気軽に無料オンライン相談フォームからお声がけください🌸

筆者紹介

名前:みやぎ

業界歴:国内大手保険会社で11年勤務

資格:2級FP(ファイナンシャル・プランニング)技能士

趣味:家庭菜園

座右の銘:ちゅぬ うんじぇ わしてえ ならん(人の恩じぇ忘してぇならん)

【意味】自分の恩はわすれても、人からの恩は忘れてはいけない

もしこの記事が気に入ったら、ぜひシェアしてください😊 応援いただけると嬉しいです!